海天味业:报表依旧简单和优秀

对企业资产质量的评估涉及到给企业估值的问题。

股东通过持股拥有企业的部分资产,资产质量是企业盈利性和成长性的基石,资产质量拉胯的企业,其盈利性不会有持续性。

之前在给海天味业简单估值的时候,考虑过用海天味业的总资产直接替代海天味业的资产价值,因为,海天味业的资产减值准备=0。

那篇文章不知大家是否还有印象。

当时我在看海天味业资产减值损失科目,发现除了2019年,海天味业的减值准备竟然一是都是0。

什么是资产减值损失呢?

资产减值损失指的是企业资产价值下降而给企业带来的相关损失;资产减值损失包括应收账款坏账损失、存货跌价损失、固定资产减值损失等。

下图是当时从同花顺iFinD中截取的海天味业历年资产减值损失的明细。

海天味业只在2019年发生过商誉减值损失;这说明当时海天味业的资产质量是非常高的;上百亿资产,竟然几乎不发生减值。

那么时过境迁以后,海天味业现在的资产质量如何呢?

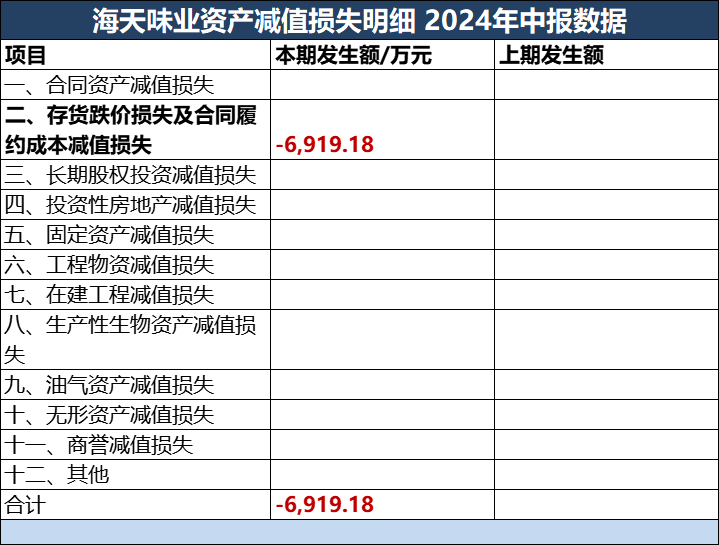

下图是今年中报里资产减值损失的明细。

除了存货,其他类别的资产依旧没有发生损失。

截至今年6月底,海天味业的总资产达到了351.69亿元;百亿资产规模,发生的减值依旧很少。

当然,今年海天已发生的6919.18万元的减值损失,性质比大小更重要;为什么原来的存货都没有减值,唯独2024年减值了?这些都要持续关注。

海天味业的报表很简单且质量高。

一是资产流动性好。

流动资产273.42亿元,远大于非流动资产78.27亿元;货币资金和交易性金融资产两者合计达到了250亿元。

二是海天的非流动资产跟主营业务相关。

固定资产和在建工程是非流动资产的主要构成;至于长期股权投资等等复杂的项目都不存在,这大大降低了我们评估海天味业资产质量的难度。

联想到小北前段时间写过的养元饮品的资产质量分析,它那些长期股权投资的项目我们外人是很难评估的,再加上金额大,变现时间长,这都增加了风险。

从负债构成看,原来海天具备的优势,现在依旧存在。

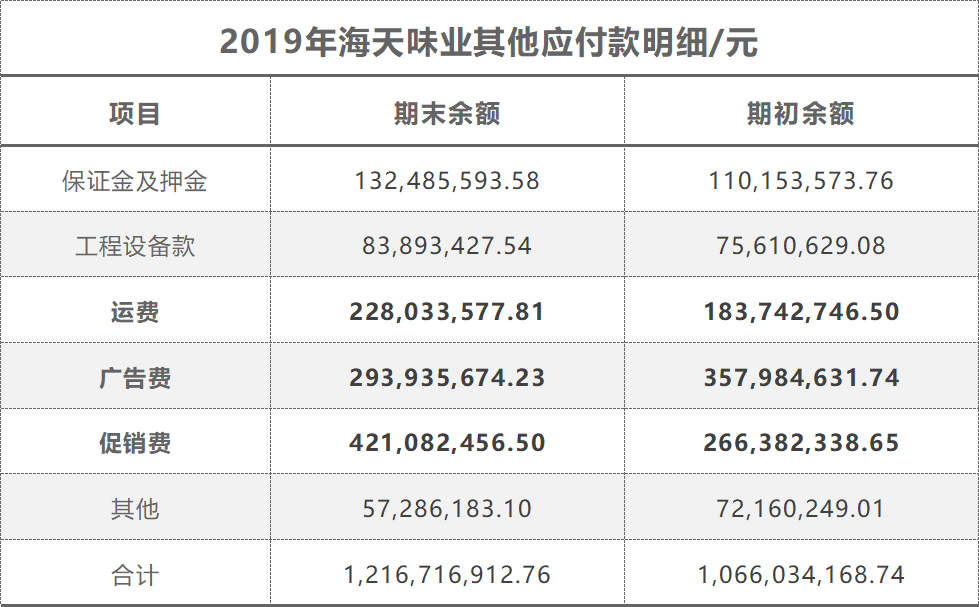

下表是海天味业2019年其他应付款的构成。

海天味业的其他应付款主要包括促销费、广告费、运费、保证金及押金、工程设备款以及其他款项。

原来分析上海家化的时候,我们发现上海家化的其他应付款比应付账款多,主要是因为上海家化把应付营销类费用放到了“其他应付款”这个科目里。

海天味业也把应付未付的广告费和促销费放到了“其他应付款”里,这两项费用占其他应付款总额的比重为58.77%。

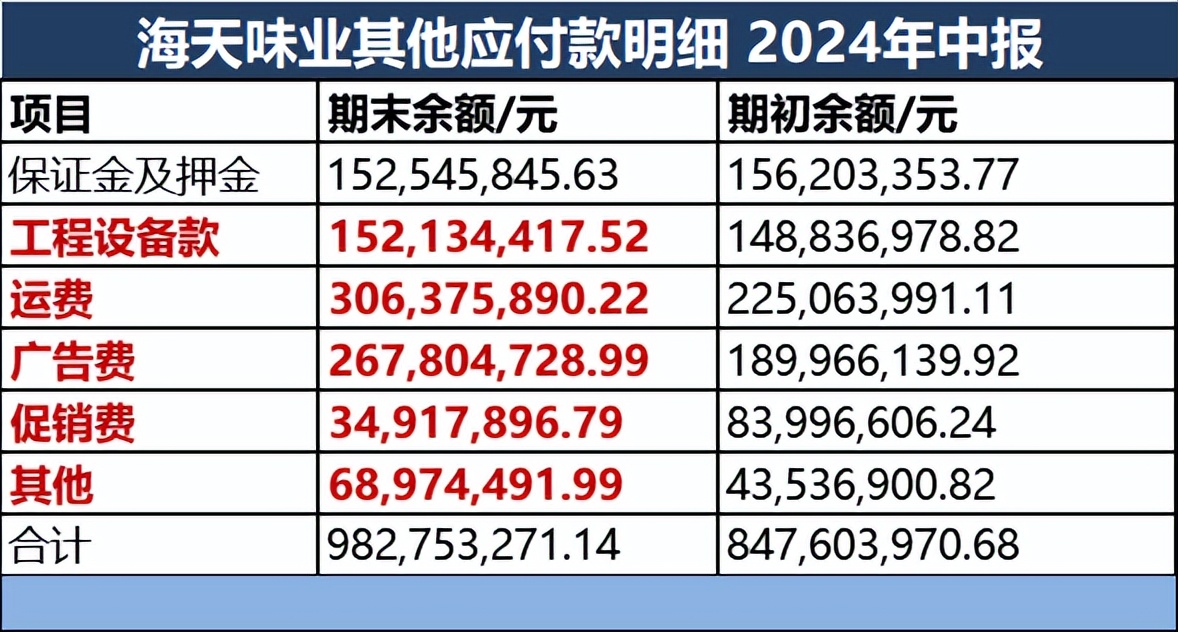

那么5年后的现在,海天味业的其他应付款构成如何呢?

虽然有着近250个亿的现金储备,但是海天味业该赊的账还在赊。

应付工程设备款1.5亿;

应付运费3.06亿;

应付广告费2.68亿;

应付促销费3500万。

使用别人的钱来维持周转,多余的钱放在银行里吃利息;企业经营就是一场资本配置,借钱生钱是资本配置的高级方式。

除了其他应付款,海天味业还有应付账款,包括应付原材料款,应付包装物款。

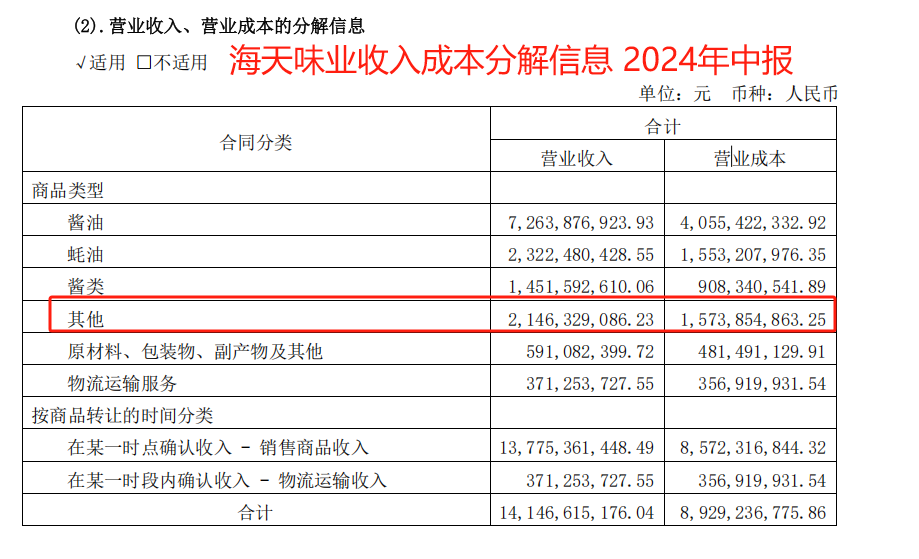

下图是今年中报里海天味业收入的分解数据。

其他品类营业收入21个亿,超过了原来的主打品类酱类,且接近于蚝油这个品类;海天味业一直在进化,通过培育第二、第三曲线来拉动总收入的持续增长。

其实报表最简单的企业是贵州茅台。

但是我最近发现,看懂茅台报表上的数字比较容易,但是看懂数字背后的商业北京、社会百态,就比较难了。

相比较而言,海天调味品毕竟是大众消费品,普通人就能接触到,不用像茅台那样去主观意谁在喝茅台、谁不喝茅台。

人只能赚自己认知范围内的钱。

你不看好的东西,自有别人看好,他能看到你看不到的地方,所以他能赚到钱。这很正常。耕好自己的一亩三分地就行了。